A股分拆上市规则及审核要点(2)

2023-08-16 15:58:05

157

上市公司分拆,是资本市场优化资源配置和深化并购重组功能的重要手段,有利于公司理顺业务架构,拓宽融资渠道,获得合理估值,完善激励机制以及提升核心业务。2022年1月,证监会出台《上市公司分拆规则(试行)》,整合了原A股上市公司分拆至境内、境外上市的相关规定,统一了分拆要求,进一步清晰了分拆路径。

本文将重点梳理分拆上市相关的政策规则,介绍示意性的内外部流程及信息披露的相关要求,并结合实务典型案例汇总分拆上市相关的审核关注要点,从而对分拆上市进行一个全面的研究分析。接上篇(A股分拆上市规则及审核要点(1)),我们继续分享相关内容。

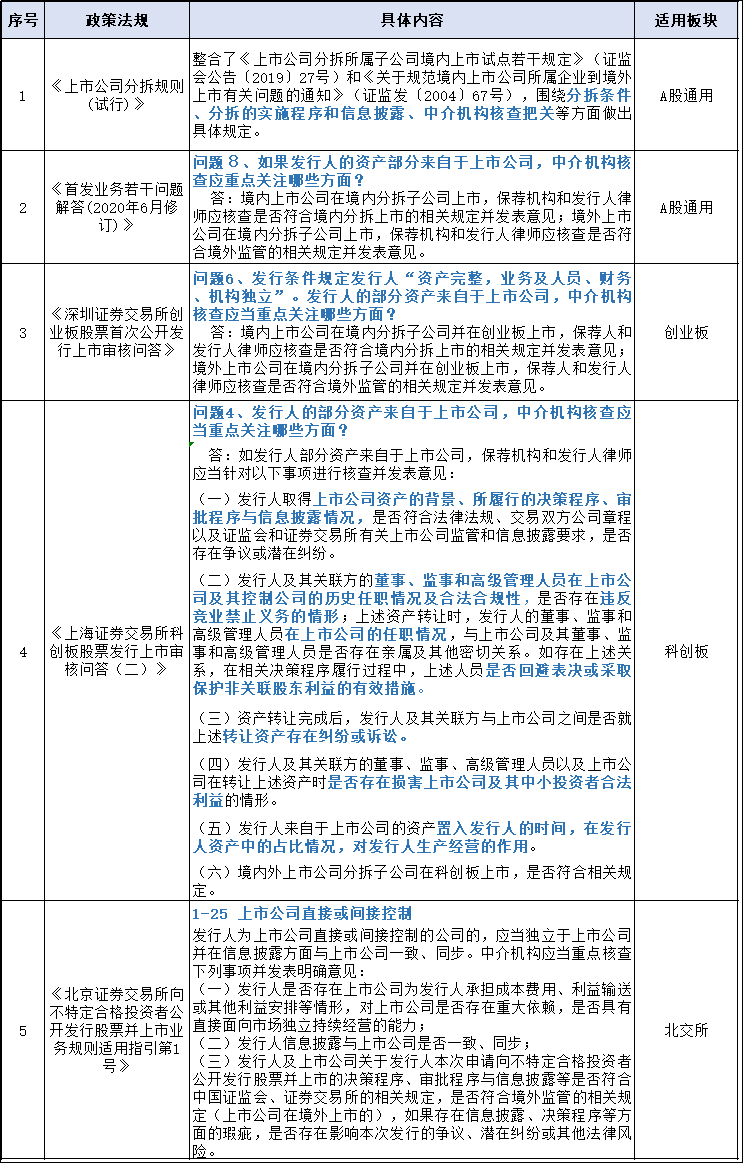

监管法规概览

A股分拆上市相关的监管法规概览如下:

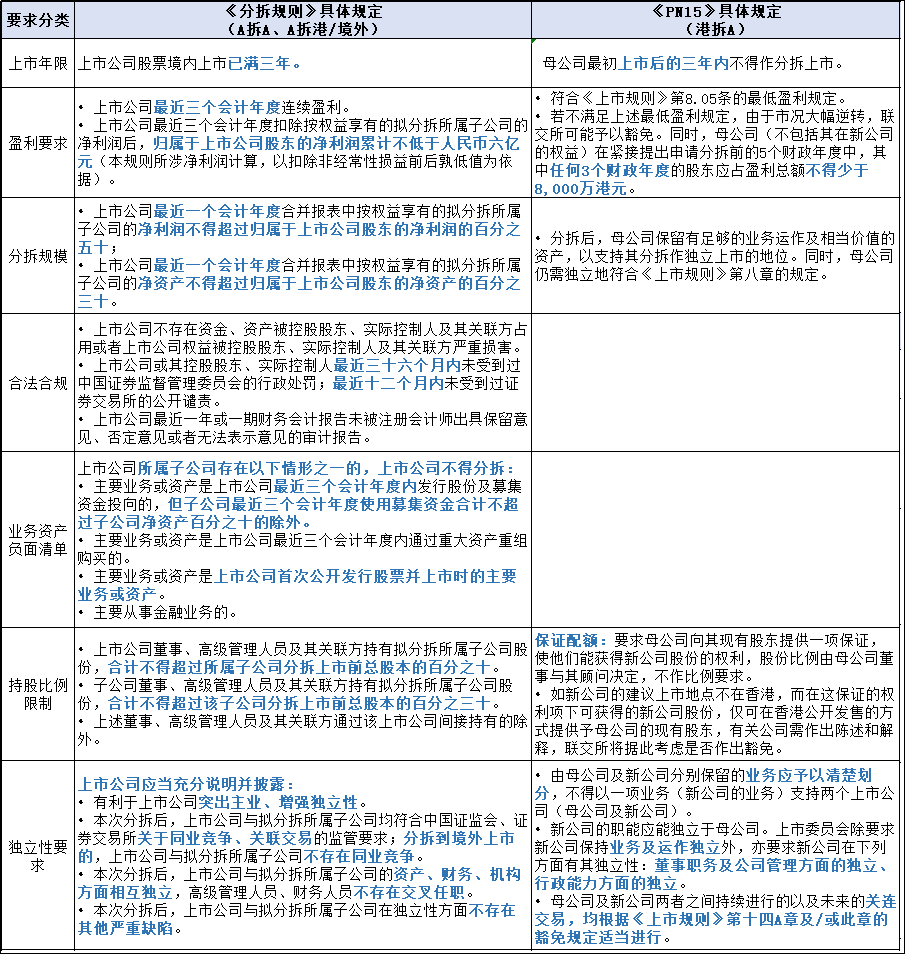

境内外分拆条件及对比 《分拆规则》统一了A股上市公司分拆上A与分拆去香港或境外上市的监管要求。我们从中梳理了A股上市公司分拆上市应当同时满足的条件,并与港股分拆回A的相应规定《香港联合交易所有限公司证券上市规则〈第15项应用指引〉》(以下简称“《PN15》”)中的要求作了对比,具体如下:

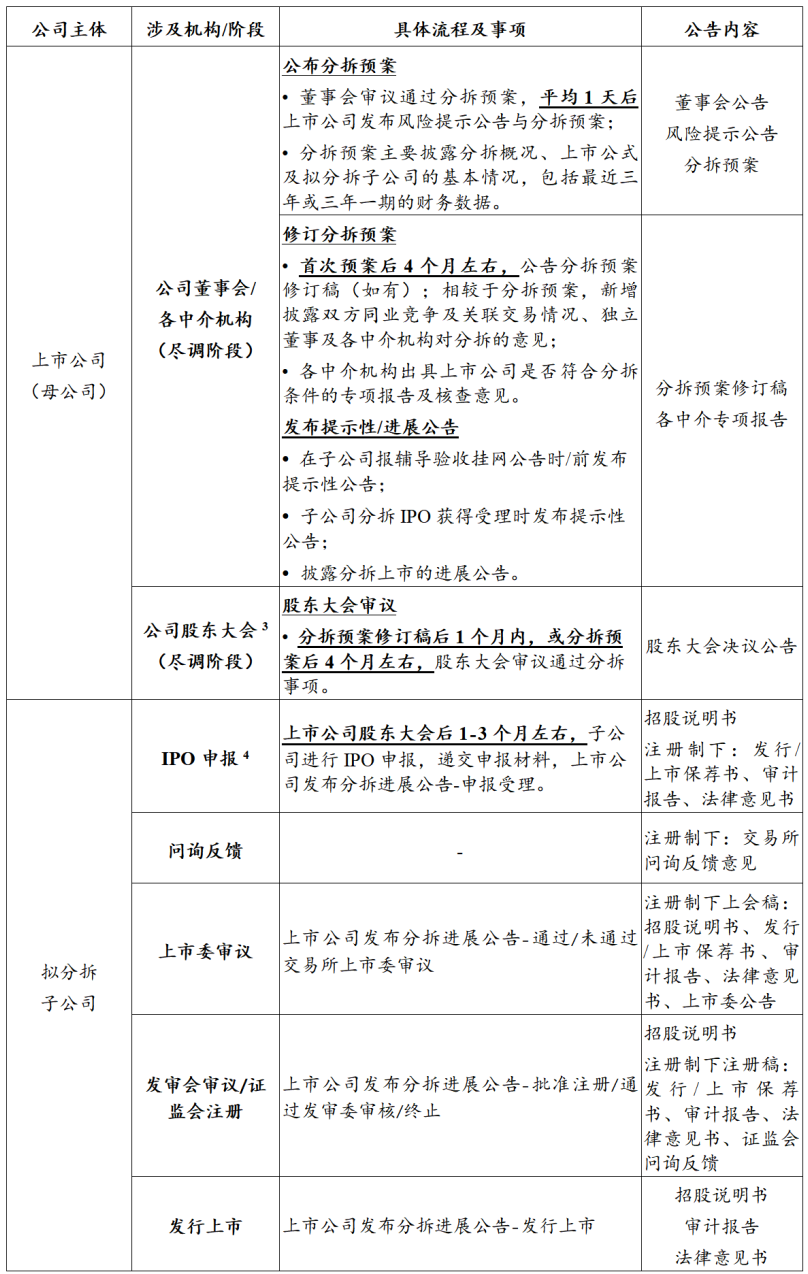

A股上市公司分拆上A示意性流程概览

根据对近期已公告分拆意向的“A拆A”案例以及各板块通过注册/发审会的案例的统计,汇总出A股上市公司分拆上A的项目流程及示意性时间表,具体列示如下:

注3:特别地,如为A+H股上市公司,流程上可能还需考虑香港上市规则关于分拆上市的要求,比如通常会涉及关于保证配额的香港联交所豁免。 注4:据统计,自IPO申报至发行上市的时间进程,主板预估平均耗时为一年多,科创板及创业板平均约11个月。